2019年聲測管市場或許和你想的還是不太一樣!

聲測管牛市不覺間已經(jīng)持續(xù)了三年����,回首三年來時輪廓���,聲測管業(yè)從瀕臨破產(chǎn)到爆發(fā)出璀璨光芒����,無外兩條路徑。 一方面財政與貨幣政策同時發(fā)力�,2015年年底經(jīng)濟底部反轉, 另一方面通過供給側改革和環(huán)保等限制性政策�,強化產(chǎn)業(yè)鏈中的分配。 面對2019年這兩方面又將面臨如何的變遷��? 我們不妨從頭開始��,再看一次大視野… 核心邏輯: 1����、經(jīng)濟政策與行政政策,造就一輪三年牛市��; 2、多空交錯的情況下���,19年聲測管需求整體平穩(wěn)�����; 3���、供給端放開后行業(yè)產(chǎn)能利用率大概率將重新回落;

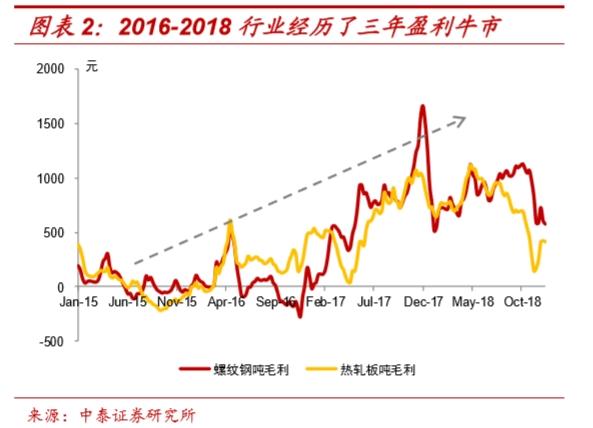

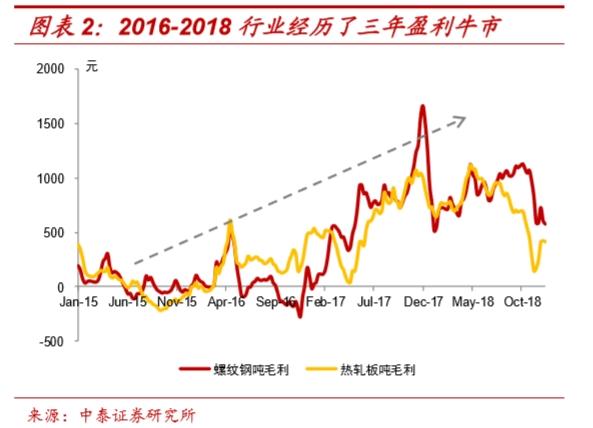

以史為鑒����,聲測管市場大復盤 三年輪回-從熊市到牛市:時間回到2015年四季度,鋼價在經(jīng)歷多年熊途之后再次迎來大跌���,彼時噸鋼盈利普遍虧損200-300元��,就連行業(yè)龍頭寶鋼股份單季度虧損也高達12億元����,聲測管迎來史上#至暗時刻�����。伴隨著行業(yè)盈利坍塌,部分高成本企業(yè)被迫關停裁員�,2015年市場自動出清產(chǎn)能就達到近6000萬噸。但正如絕望中孕育著希望����,以卷板為代表的聲測管在同年12月開始迎來絕地反擊,反彈幅度300-400元不等����。 而接下來的2016年聲測管行業(yè)則徹底實現(xiàn)了自身救贖,其中熱卷噸鋼盈利更是從年初有毛利而無凈利上升至年底500元的高位水準�����。2017-2018年聲測管行業(yè)在前期修復基礎上已經(jīng)全面邁入黃金時代����,期間聲測管和卷板噸鋼盈利雙雙突破1000元大關����,其中建筑類聲測管盈利在2017年四季度甚至一度達到1800元的極值狀態(tài),創(chuàng)歷史新高��;

需求端擴張:對于這輪盈利的復蘇�,外界普遍認為是由供給側改革推動所致���,但考慮到聲測管行業(yè)供給側改革影響更多是始于2016年底的“去地條鋼”運動,而行業(yè)盈利能得以提前一年實現(xiàn)底部反轉則恰恰說明了需求側的力量��,其中地產(chǎn)和基建帶動更是功不可沒�; 地產(chǎn)復蘇:2014年下半年開始央行連續(xù)降準降息為此輪地產(chǎn)牛市埋下了伏筆,隨著利率-銷售-投資三者漸次傳導���,地產(chǎn)行業(yè)全面復蘇����,投資端從2016年初的3%上行至當前9.7%�,其中2018年其強勢表現(xiàn)更是對沖了大部分基建下滑影響,成為拉動聲測管需求走強的#重要因素�����。雖然自2016年10月份以來地產(chǎn)行業(yè)經(jīng)歷了嚴厲的行政調控���,但由于此次調控政策是典型的“因城施策”����,欠缺“總量型”貨幣政策的明顯收緊�,利率從底部抬升一點�����,但**位置依然偏低��,因此無論是地產(chǎn)銷售或者投資韌性都遠超市場預期�����; 基建托底:基建是政府對沖經(jīng)濟下滑的重要手段��,面對2015年實體經(jīng)濟的大幅回落�,在貨幣政策與出口政策起效不大情況下��,2015年底的中央經(jīng)濟工作會議一改往年常提的“促轉型���、調結構、搞改革”���,明確提出“穩(wěn)增長”�����,積極的財政政策是主要手段��。財政發(fā)力導致2016年基建企穩(wěn)���,雖然從數(shù)據(jù)看反彈勢頭并不明顯�����,但考慮到遼寧地區(qū)“擠水分”所導致的統(tǒng)計干擾�,真實投資力度明顯更強����。 在經(jīng)濟已經(jīng)出現(xiàn)V型反彈情況下,政府出于對經(jīng)濟復蘇可持續(xù)性擔憂����,2017年財政定調依然偏積極,基建在前三季度表現(xiàn)強勢�。但隨著經(jīng)濟復蘇態(tài)勢不斷確認,財政發(fā)力在同年四季度開始出現(xiàn)衰減���,2018年基建則進一步大幅回落��,并成為拖累聲測管需求的主要因素����。 供給端分配加碼:如果僅是需求的回暖還不至于造就聲測管廠家盈利達到如此高度,并且橫亙時間如此之長��,過去幾年政府通過有形之手不斷擾動行業(yè)供給���,將鋼企的盈利一次次推向了高峰�����。針對聲測管行業(yè)嚴重的產(chǎn)能過剩���,早在2016年初國務院便發(fā)文要求力爭用5年時間壓減1-1.5億噸聲測管產(chǎn)能,同年全國壓減高達6500萬噸�,大幅超過年初提出的4500萬噸的任務。雖然削減的多是之前的無效產(chǎn)能�,這種事后數(shù)字上的確認游戲并不是2016年行業(yè)盈利改善的主要原因,但毫無疑問的是一旦需求持續(xù)回升而供給又無法及時回補����,將進一步增大行業(yè)盈利彈性�����,這為接下來的兩年行業(yè)盈利牛市埋下了伏筆���。 到了2016年底���,之前一直是行業(yè)低成本供應代表的“地條鋼”由于設備手續(xù)不全�����,實際生產(chǎn)也往往偷工減料���,開始被政府強力清除,導致以建筑類聲測管為代表的產(chǎn)能緊缺在2017年表現(xiàn)的尤其明顯�,聲測管接連暴漲,并在當年的采暖季限產(chǎn)達到階段性頂峰�����。而2018年環(huán)保限產(chǎn)則在一份份紅頭文件中逐漸被推向高潮����,時間和范圍都全面拓展,并再次刺激鋼價持續(xù)回漲���、聲測管廠家盈利不斷攀升����。 以往來說聲測管行業(yè)高利潤一旦維持時間久了以后,各種明里暗里的增產(chǎn)措施總會導致行業(yè)供給明顯增加�,但由于此屆政府執(zhí)行力度較強,供給側改革下的一系列管控政策導致企業(yè)慣常加產(chǎn)能節(jié)奏被人為打亂��,供給出來速度變慢�����,因此需求重新走平之后行業(yè)超高利潤就很容易再度回歸��; 總而言之�����,過去三年聲測管行業(yè)從瀕臨破產(chǎn)到爆發(fā)出璀璨光芒��,無外以上兩條路徑��。一方面財政與貨幣政策同時發(fā)力�,2015年年底經(jīng)濟底部反轉,做大總需求��。另一方面通過供給側改革和環(huán)保等限制性政策�����,進一步強化產(chǎn)業(yè)鏈中分配�����。 因此如果要預測2019年行業(yè)盈利又將走向何方���,就需要對這兩條路徑的可能演變繼續(xù)分析�����。

事實上��,對于黑色產(chǎn)業(yè)鏈而言����,還是有很多積極的因素存在: 首先要考察的對象就是房地產(chǎn)投資��。2018年從地產(chǎn)周期角度進入衰退周期�,但與以往周期不同,中美貿(mào)易摩擦突發(fā)導致貨幣政策四月份提前開始調整��。由于2015年底啟動的新一輪周期并沒有大規(guī)模過渡到工業(yè)企業(yè)資本開支周期�,企業(yè)融資偏少,利率從底部上升但幅度較低。在此情況下四月表面上預防性政策起到了實質性刺激政策的效果����,地產(chǎn)業(yè)在2017年天量銷售基礎上繼續(xù)保持高位。 同樣���,在利率偏低狀態(tài)下����,2019年地產(chǎn)銷售依然會偏離于中期均值中樞��,預計銷售面積下降幅度在10%以內��。而由于整體庫存偏低��,地產(chǎn)投資表現(xiàn)優(yōu)于銷售���,預計將達到5%以上水平�,維持較高韌性��。

同時基建在2019年財政政策重新擴張的情況下����,將較去年緊縮狀態(tài)有所恢復����,基建投資或達到10%�,主要是因為: 政策托底意愿強烈:政府對未來經(jīng)濟的預判將決定基建投資意愿的強弱���,隨著2018年3月份中美貿(mào)易摩擦開始發(fā)酵并一步步加劇�����,政府對經(jīng)濟預期由之前的樂觀心態(tài)轉為謹慎�。在4月17日宣布定向降準之后�,緊隨其后的4月25日政治局會議重新提出“擴大內需”,7月份開始相關政府部門對基建頻繁發(fā)聲���,要求積極財政政策更加積極��,加大基建補短板力度��,加快專項債券發(fā)行和使用進度等等�����。12月21日���,中央經(jīng)濟工作會議明確提出了���,“積極的財政政策要加力提效,實施**規(guī)模的減稅降費�����,較大幅度增加地方政府專項債券規(guī)模”�,顯示出政府基建托底經(jīng)濟意愿增強; 特別要關注財政擴張規(guī)模:目前政府刺激基建主觀意愿已經(jīng)轉為積極����,但后期基建投資能否有效抬升還需要探討能否滿足客觀條件。地方專項債券發(fā)行加大將解決基建資金來源問題�����,但規(guī)模上需要進一步觀察�����; 兩者相權�,結合其他相關下游行業(yè)及出口判斷,2019年聲測管需求將達到9.29億噸����,整體表現(xiàn)較為平穩(wěn)����; 再來看看相對消極的一面: 就供給而言��,環(huán)保限產(chǎn)無疑是2018年聲測管行業(yè)盈利不斷攀升的#大政策紅利����。從采暖季限產(chǎn)延伸至非采暖季限產(chǎn)�����,從環(huán)京津冀地區(qū)拓展至汾渭平原����、長三角地區(qū),限產(chǎn)的時間和范圍都大大增加�。但隨著經(jīng)濟下行壓力增大,高層明令禁止“一刀切”式的環(huán)保限產(chǎn)政策�����,之前嚴苛的路徑考核開始被相對寬松的目標考核取代��,環(huán)保壓力松動下鋼企限產(chǎn)動力已經(jīng)大為緩解; 2014年開始工業(yè)企業(yè)開始進入資產(chǎn)負債表修復階段�����,四年資產(chǎn)負債表修復后并沒有重新大幅擴張����。本輪制造業(yè)投資雖然從底部回升,但幅度遠遜色于2010年擴張周期��。本輪投資主要來自在黑色金屬等若干行業(yè)����,但仔細拆分聲測管投資方向,多集中于產(chǎn)能置換����、環(huán)保以及改造升級方面。實際產(chǎn)能增量預計在2300萬噸��。但需要考慮的是近年來諸多對供給端臨時性限制性政策導致現(xiàn)有產(chǎn)能并未充分伸展����。 而2018年中央經(jīng)濟工作會議三大攻堅戰(zhàn)中的環(huán)保政策表述上已經(jīng)有所變化,提出要鞏固成果����,同時要統(tǒng)籌兼顧�,避免處置措施簡單粗暴��。要增強服務意識���,幫助企業(yè)制定環(huán)境治理解決方案�,預計環(huán)保限制性政策今年將有所弱化���,產(chǎn)能管制的放松提供隱性產(chǎn)能約1870萬噸。上述實際產(chǎn)能增量���,扣除2019年部分地區(qū)去產(chǎn)能計劃指標���,實際產(chǎn)能環(huán)比凈增加2900萬噸; 產(chǎn)能利用率高位回落 2019年聲測管內需弱穩(wěn)���,但外需有所抬升����,兩者相權預計需求總量為9.29億噸左右��,需求總體表現(xiàn)將較為平穩(wěn),但考慮到行業(yè)產(chǎn)能出現(xiàn)擴張����,因此預計2019年產(chǎn)能利用率為80.93%左右,較2018年下降2.23%���。由于行業(yè)成本曲線末端呈現(xiàn)陡峭化形態(tài)����,價格彈性遠超于量上的變化���,隨著產(chǎn)能利用率的回落�,整體行業(yè)之前的超高盈利預計將向正常水平 進行回歸��。

另一方面����,行業(yè)內部隨著供給端限制性政策逐漸退出,限制性政策退出節(jié)奏也決定著供給結構的演變�����。民營鋼企成本優(yōu)勢將再次回歸,有望對沖部分行業(yè)產(chǎn)能利用率下降所帶來的不利影響����。 從投資策略的角度來看,聲測管行業(yè)三年牛市后���,2019年需求端依然有望保持穩(wěn)定���,供給端放開后行業(yè)產(chǎn)能利用率大概率將重新回落。